“FOMO”裹挾市場 催化美股創(chuàng)新高!期權(quán)買盤涌向英偉達(NVDA.US)特斯拉(TSLA.US)等高波動股

在標普500指數(shù)創(chuàng)下今年2月以來首個歷史新高后,交易員們正以空前熱情押注市場延續(xù)漲勢。衍生品市場釋放的信號顯示,上周投資者瘋狂搶購看漲期權(quán),試圖通過杠桿工具捕捉超越指數(shù)表現(xiàn)的超額收益。

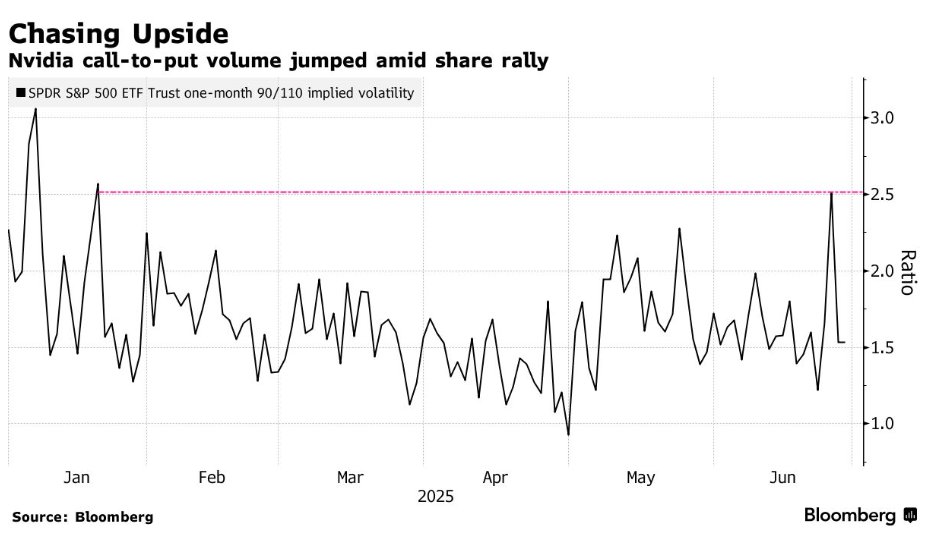

這場投機狂潮中,英偉達(NVDA.US)成為最耀眼的標的,周三該股看漲期權(quán)成交量達到看跌期權(quán)近三倍,創(chuàng)下今年以來最大交易量差值,金融板塊龍頭ETF的看漲看跌比攀升至四個月高位,而Meta Platforms的對沖成本則跌至兩個月冰點。

薩斯奎漢納國際集團衍生品策略主管克里斯·墨菲指出,這波冒險操作背后是投資者對錯失超級反彈良機(即FOMO)的深度焦慮情緒。盡管中東局勢持續(xù)動蕩,但市場似乎對地緣風險產(chǎn)生免疫,而對經(jīng)濟增速放緩和企業(yè)盈利走弱的擔憂反而成為助推劑。“FOMO”(Fear of Missing Out)——即害怕錯失一波潛在超級漲勢的心理,在金融市場也被稱作“錯失恐懼癥”。

數(shù)據(jù)顯示,除英偉達外,優(yōu)步(UBER.US)、特斯拉(TSLA.US)、羅賓漢(HOOD.US)等動量股上周均出現(xiàn)顯著看漲期權(quán)買盤,形成"幾乎全部是看漲流、動量看漲期權(quán)買入,以及逢低賣出看跌期權(quán)"的典型FOMO(錯失恐懼癥)動能交易特征。

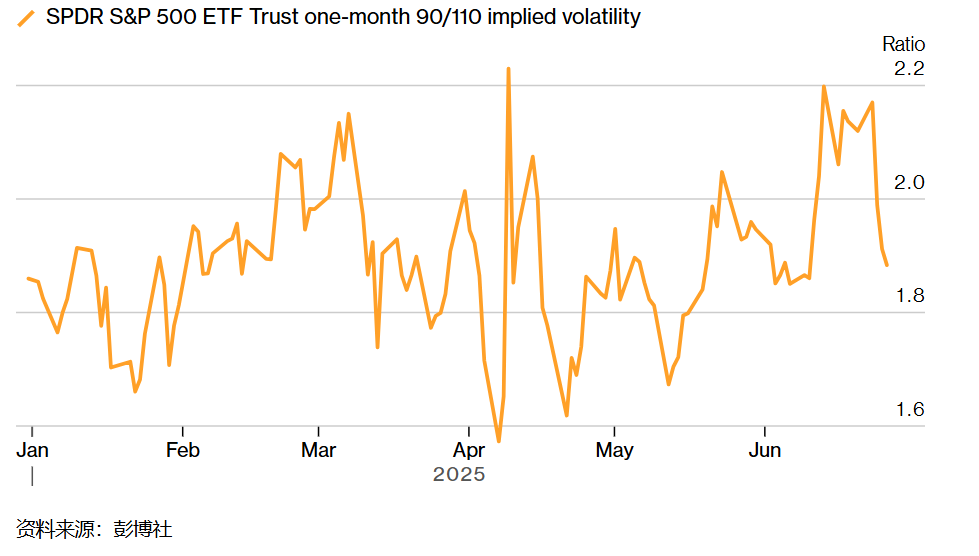

推動這輪漲勢的直接催化劑,是市場對中美貿(mào)易談判取得突破的樂觀預期。反映在期權(quán)市場上,追蹤標普500指數(shù)最大ETF的看跌期權(quán)需求驟降,顯示風險偏好急劇升溫。但國際局勢的突變?nèi)詷?gòu)成重大干擾:周五特朗普突然宣布終止加美貿(mào)易談判并威脅加征關(guān)稅,導致美股盤中劇烈跳水,所幸尾盤收復失地再創(chuàng)新高。

這種矛盾信號折射出當前市場的脆弱平衡。美國銀行策略師警告,降息預期催生的資金涌入正在制造投機泡沫,即將到來的財報季可能動搖上漲根基,尤其是當企業(yè)盈利預警頻現(xiàn)之際。在宏觀不確定性高企的背景下,任何風吹草動都可能引發(fā)連鎖反應,這也是墨菲強調(diào)看漲期權(quán)成為投機首選工具的核心邏輯:通過支付權(quán)利金鎖定買入價格,既控制了最大虧損風險,又保留了上漲收益空間。

資金流向數(shù)據(jù)進一步印證了狂熱情緒。追蹤高波動股票的高貝塔ETF相對低波動ETF的季度表現(xiàn)差距,有望創(chuàng)下2020年以來最大紀錄;高盛做空集中度最高的股票組合月漲幅可能達到2024年2月以來峰值;摩根大通監(jiān)測顯示,散戶資金加速入場通常預示著風險偏好達到階段性高點。這種追逐風險資產(chǎn)的態(tài)勢,在特斯拉、ARK創(chuàng)新ETF和Coinbase(COIN.US)等投機標的的期權(quán)傾斜度指標上得到充分驗證,交易員愿意為看漲期權(quán)支付更高溢價。

Piper Sandler期權(quán)交易員湯姆·基恩認為,看漲期權(quán)交易量反彈與隱含波動率上升的共振,清晰勾勒出FOMO驅(qū)動的市場心理。"夏季傳統(tǒng)淡季疊加宏觀風險消退的預期,讓參與者對當前強勁走勢缺乏心理準備。"他分析道,盡管關(guān)稅大限臨近等風險猶存,但低實際波動率環(huán)境為投機資金提供了"自我實現(xiàn)的催化劑",推動市場呈現(xiàn)越漲越買的典型泡沫化特征。

0人